Подотчетные суммы требуют точного контроля. Именно для этой цели применяется авансовый отчет.

С его помощью бухгалтерия устанавливает цели расходования средств и их документальное подтверждение, а также наличие остатка или перерасхода и характер дальнейшего расчета с подотчетным лицом.

Что это такое и для чего этот документ нужен?

Авансовый отчет (потом по тексту – АО), прежде всего, является первичным документом, в котором подотчетное лицо отражает направления расходования средств, выданных ему, и подтверждает указанные расходы документами.

Также в этом документе находит отражение множество иной информации, в частности:

И достижение всех этих целей возможно только при грамотном и своевременном составлении авансового отчета.

Правила оформления

Авансовый отчет может быть оформлен, как на бумажном носителе от руки или выведен на бумажный носитель с помощью программного обеспечения, так и в электронном виде.

Но это более сложный вариант, поскольку:

Но это более сложный вариант, поскольку:

- для оформления электронного документа потребуется допуск многих лиц к базе данных;

- для подписания такого документа необходимы всем сторонам и электронный документооборот, поскольку АО необходимо обойти сразу нескольких лиц – главного бухгалтера или бухгалтера, руководителя и кассира.

Заполнять АО должно подотчетное лицо в одном экземпляре. Об этом прямо сказано в Указании Банка России от 11.03.14г. №3210-У: лицо, расходовавшее наличные средства в интересах компании, должно предъявить бухгалтеру или главному бухгалтеру авансовый отчет на проверку со всеми документами, которые подтверждают произведенные указанным лицом расходы.

Но подотчетное лицо заполняет только свою часть документа. А бухгалтерия после проверки авансового отчета – свою часть, где необходимо проставлять проводки, обозначать решение по поводу принятия расходов к учету, и т.д. Однако на практике авансовый отчет составляет бухгалтерия и это не является нарушением – ведь сам документ представлен, расходы в нем подтверждены документами, подписи стоят и отчет утвержден.

Несмотря на то, что в Указании №3210-У не установлено, какая именно форма должна быть у авансового отчета, на практике предлагается два ее варианта :

- собственная разработка предприятия на основании закона О бухучете №402-ФЗ;

- унифицированная форма, которая сейчас не является обязательной, утвержденная Госкомстатом РФ в своем Постановлении №55 от 01.08.01г. Однако следует учесть, что в данном Постановлении указано: АО является документом, предназначенным для учета денежных средств. А значит, по большей степени авансовый отчет – документ кассовый, а не бухгалтерский. И будет целесообразнее и проще использовать уже готовую форму, а не разрабатывать ее самостоятельно.

АО должен быть предоставлен подотчетным лицом в течение 3-х рабочих дней (и не дольше) с момента истечения срока, на который были выданы ему по заявлению денежные средства, или с даты выхода его на работу. Срок сдачи отчета утверждается обычно в Учетной политике предприятия. А срок сдачи конкретного отчета, не противореча тому, который утвержден в Учетной политике компании, устанавливается, когда руководитель предприятия подписывает заявление на выдачу денег под отчет. В этом документе указывается срок, на который данные средства выдаются.

АО предъявляется либо в бухгалтерию, либо руководителю предприятия.

Подписывается документ несколькими лицами:

- подотчетным лицом – при составлении и сдаче документа;

- бухгалтером или главным бухгалтером – по факту принятия документа и после его проверки;

- руководителем – после проверки бухгалтерией;

- бухгалтером или кассиром – по факту получения остатка или выдачи перерасхода подотчетных сумм. Выдача новых сумм под отчет возможна, только если была полностью погашена задолженность по ранее выданным этим суммам.

Как только авансовый отчет проверен, он принимается к учету. Хранится этот документ, как правило, в бухгалтерии и не менее 5-ти лет.

О том, что такое авансовый отчет и правила его заполнения с помощью 1С8.2, рассказано в следующем видеомюжете:

Если Вы еще не зарегистрировали организацию, то проще всего

это сделать с помощью онлайн сервисов, которые помогут бесплатно сформировать все необходимые документы:

Если у Вас уже есть организация, и Вы думаете над тем, как облегчить и автоматизировать бухгалтерский учет и отчетность, то на помощь приходят следующие онлайн-сервисы, которые полностью заменят бухгалтера на Вашем предприятии и сэкономят много денег и времени. Вся отчетность формируется автоматически, подписывается электронной подписью и отправляется автоматически онлайн.

Он идеально подходит для ИП или ООО на УСН , ЕНВД , ПСН , ТС , ОСНО.

Все происходит в несколько кликов, без очередей и стрессов. Попробуйте и Вы удивитесь

, как это стало просто!

Порядок заполнения

Прежде всего, проставляется номер и дата документа. Номер должна предоставить бухгалтерия, а дата документа – день его заполнения (а не сдачи!).

Потом подотчетное лицо на титульном листе проставляет то, что знает точно:

Перед тем как начать проверку

АО, по факту принятия документа бухгалтер должен обязательно заполнить отрывную расписку и передать ее подотчетному лицу.

Перед тем как начать проверку

АО, по факту принятия документа бухгалтер должен обязательно заполнить отрывную расписку и передать ее подотчетному лицу.

Все оставшиеся разделы должна заполнить бухгалтерия . Причем, начинается заполнение с обратной стороны авансового отчета, где сначала проверяются все сделанные записи путем сличения их с подтверждающими документами.

- предприятия;

- табельный номер сотрудника;

- делаются полные проводки с общими суммами по счетам;

- ставится конечная сумма к утверждению по данным проверки.

Как только руководитель подтвердил авансовый отчет, по нему производят окончательный расчет.

Отдельные нюансы составления

В зависимости от причины расходования подотчетных средств в графе «Назначение аванса» ставится либо «на хозяйственные цели», либо «на командировку».

Исходя из этого, перечень документов, подтверждающих расходование денег, в случае командировки будет дополнен билетами. Суточные, которые выданы командированному лицу, не включаются в состав авансового отчета, а выдаются обычно отдельным . В противном случае, в авансовом отчете придется отразить и суточные.

Если при расходовании средств на хозяйственные нужды , в качестве подтверждения оплаты была выдана квитанция к , то в авансовом отчете следует проставить следующую проводку :

Д 60 «Расчеты с поставщиками и подрядчиками» К 71 «Расчеты с подотчетными лицами».

К этой квитанции должны быть обязательно приложены накладные (например, ), . Если их нет, либо они поступили ранее и подотчетное лицо просто рассчитывалось за уже совершенную сделку, либо эти документы еще не поступили на предприятие. И тогда этот расход будет отражаться, как аванс поставщику до тех пор, пока документы на товары, продукцию или работы не придут в бухгалтерию.

В случае если есть перерасход средств

, то на них заполнять заявление подотчетному лицу не нужно. Но рекомендуется приложить объяснительную от подотчетного лица по факту допущенного им перерасхода средств. Данная объяснительная пишется в свободной форме. Сигналом к расчету будет утверждение авансового отчета руководителем. В противном случае, при получении в следующий раз денег под отчет, сотруднику придется в авансовом отчете указывать переходящую сумму перерасхода. Причем, произвести внутренний зачет по суммам он не сможет. Т.е. при наличии остатка по другой подотчетной сумме, придется указывать одновременно и текущий остаток, и переходящий перерасход. Но до тех пор, пока руководитель не утвердит АО с перерасходом.

В случае если есть перерасход средств

, то на них заполнять заявление подотчетному лицу не нужно. Но рекомендуется приложить объяснительную от подотчетного лица по факту допущенного им перерасхода средств. Данная объяснительная пишется в свободной форме. Сигналом к расчету будет утверждение авансового отчета руководителем. В противном случае, при получении в следующий раз денег под отчет, сотруднику придется в авансовом отчете указывать переходящую сумму перерасхода. Причем, произвести внутренний зачет по суммам он не сможет. Т.е. при наличии остатка по другой подотчетной сумме, придется указывать одновременно и текущий остаток, и переходящий перерасход. Но до тех пор, пока руководитель не утвердит АО с перерасходом.

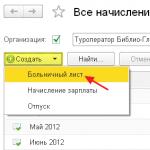

Пошаговая инструкция заполнения АО в программе 1С (версия 8.2 и 8.3)

Для заполнения АО следует зайти сначала во вкладку «Касса» или в «Производство» – этот документ есть и там, и там. Далее следует нажать на «Авансовый отчет» – появится пустой журнал или уже с документами. В этом журнале есть кнопка «Добавить». Эта кнопка позволяет открыть новый отчет. Как только открылся новый отчет, сразу видно, что в нем уже проставлена организация и дата заполнения.

Для заполнения АО следует зайти сначала во вкладку «Касса» или в «Производство» – этот документ есть и там, и там. Далее следует нажать на «Авансовый отчет» – появится пустой журнал или уже с документами. В этом журнале есть кнопка «Добавить». Эта кнопка позволяет открыть новый отчет. Как только открылся новый отчет, сразу видно, что в нем уже проставлена организация и дата заполнения.

Строчка «Физическое лицо» (подотчетное лицо) заполняется через список сотрудников.

Во вкладке «Аванс» указывается сумма, которая была выдана данному лицу под отчет. Для этого следует выбрать из списка один из документов, по которому выдавались средства. Этот список появляется при щелчке на пустую строчку. С помощью выбранного из этого списка документа можно попасть в их перечень и добавить в авансовый отчет кнопкой «Выбрать».

В строке «Назначение» (ниже, во вкладке «Аванс») нужно вписать «хозяйственные расходы» или «командировка».

Во вкладке «Товары» следует путем добавления строк занести все товары, которые были приобретены подотчетным лицом. Добавляются строки через одноименную кнопку. Цена, количество, наличие налогов и иные реквизиты проставляются из документов, на основании которых составляется данный отчет.

Проводки проставляются автоматически, но нужно проверить их правильность.

Вкладка «Оплата» используется только тогда, когда подотчетное лицо производило оплату, а не покупку товаров, например, за Интернет, телефон, и т.д.

Вклада «Прочее» используется, если сотрудник ездил в командировку.

Порядок заполнения авансового отчета в 1С 8.3 изложен в следующем видео уроке:

Под отчет (или) подотчет - как правильно называются денежные средства, выдаваемые сотрудникам для решения тех или иных производственных задач? Как оформить авансовый отчет? Можно ли выдавать денежные суммы под отчет сторонним лицам? Ответы на все эти вопросы вы найдете в данной статье.

Кому можно выдавать суммы под отчет

Для решения каких-либо производственных задач работодатель может выдать денежные средства своему работнику. Поскольку за эти денежные средства работнику нужно отчитаться, представив работодателю авансовый отчет, то считается, что они выданы под отчет.

До 2014 года было принято, что получать под отчет наличные деньги следовало только из кассы работодателя и сделать это могли только его штатные работники.

С 2014 года ситуация изменилась:

- Работодатели получили возможность выдавать денежные суммы под отчет безналичным путем с помощью перевода на банковскую карту сотрудника (его лицевой счет). Это подтвердил Минфин в своем письме от 25.08.2014 № 03-11-11/42288.

- Теперь подотчетными лицами также могут быть и внештатные сотрудники, работающие по гражданским договорам. Они в п. 5 указания Банка России от 11.03.2014 № 3210-У также именуются работниками.

Нелишним будет также установление работодателем перечня лиц, которые могут получать денежные суммы под отчет. Такой перечень утверждается приказом руководителя предприятия или приводится в учетной политике.

Лица, получившие деньги под отчет, должны составить авансовый отчет на потраченные ими денежные суммы, а также предоставить первичные документы, доказывающие расходы. Это правило осталось без изменений.

Проверка бухгалтером авансового отчета

- Окончания срока, на который ему были выданы наличные деньги. Он указывается либо в утвержденном руководителем заявлении лица на выдачу средств под отчет, которое до 19.08.2017 было единственным документом, дававшим право на получение денег, либо в распоряжении руководителя, с 19.08.2017 (указание Банка России от 19.06.2017 № 4416-У) ставшем самостоятельным документом, на основании которого могут быть выданы подотчетные суммы.

- Возвращения ответственного лица из командировки, выхода на работу после отпуска или болезни, если срок сдачи отчета закончился в этот период.

Заявление должно иметь визу руководителя предприятия о разрешении выдачи под отчет денежных сумм.

Предприятие вправе устанавливать свой срок предоставления авансовых отчетов в бухгалтерию. Его необходимо отразить во внутренних локальных актах, например, в своей учетной политике или положении о командировках.

Авансовый отчет составляется подотчетным лицом по форме АО-1. Можно также использовать самостоятельно разработанный и утвержденный на предприятии бланк. Он должен не противоречить требованиям закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ в части обязательных реквизитов первичного учетного документа.

На оборотной стороне отчета формы АО-1 работник построчно перечисляет произведенные им расходы, указывая реквизиты оправдательных документов и суммы. Оправдательные документы нужны для каждой из строк и могут быть представлены любыми документами, содержащими указание на факт осуществления оплаты по ним.

Скачать бланк авансового отчета можно на нашем сайте по ссылке «Унифицированная форма № АО-1 - Авансовый отчет (скачать)» .

Бухгалтер проверяет правильность внесения в авансовый отчет сумм по представленным оправдательным документам, при необходимости делает их разбивку, проставляя счета бухгалтерского учета. Лицевая сторона отчета также заполняется бухгалтером. Подотчетному лицу выдается отрывная расписка о сдаче авансового отчета.

Неиспользованные подотчетные суммы должны быть возвращены работником в кассу предприятия. Однако если работник не вернул остаток неизрасходованных по сданному авансовому отчету средств, с 19.08.2017 это не служит основанием для невыдачи ему денег под очередные расходы.

В случае оправданного перерасхода (работник израсходовал больше, чем было выдано, и это согласовано руководителем) денежные суммы возмещаются подотчетному лицу. Всего на авансовом отчете должно быть 4 подписи: подотчетного лица; бухгалтера, проверившего отчет; главного бухгалтера и руководителя, который его утверждает.

Образец заполнения авансового отчета вы сможете увидеть в материале «Образец заполнения авансового отчета в 2019 году» .

Бухгалтерский учет авансовых отчетов

Рассмотрим некоторые бухгалтерские проводки по учету авансовых отчетов.

Пример

ООО «Загадка» под отчет из кассы выдало своему штатному сотруднику наличные средства в размере 50 000 руб. на хозяйственные расходы (приобретение строительных материалов). Авансовый отчет был сдан работником в установленный на предприятии срок, расходы подтверждены документально. Сотрудник израсходовал 38 000 руб., в том числе НДС 5 797 руб. Оставшиеся наличные деньги были возвращены им в кассу предприятия.

В бухгалтерском учете будут сделаны следующие записи:

- Дт 71 Кт 50 — выдача из кассы под отчет сотруднику по расходному кассовому ордеру суммы 50 000 руб.

- Дт 10 Кт 71 — оприходованы приобретенные подотчетным лицом строительные материалы по товарной накладной на сумму 32 203 руб.

- Дт 19 Кт 71 — выделен НДС по приобретенным материалам в сумме 5 797 руб.

- Дт 50 Кт 71 — возвращены в кассу предприятия по приходному кассовому ордеру неиспользованные подотчетным лицом денежные средства на сумму 12 000 руб.

- Дт 68 Кт 19 — НДС в сумме 5 797 руб. принят к возмещению из бюджета (в случае наличия счета-фактуры от поставщика и выделения суммы НДС отдельной строкой в кассовом/товарном чеке, приходном ордере).

- Дт 91 Кт 19 — НДС в сумме 5 797 руб. списан на прочие расходы предприятия (в случае, если он не может быть принят к возмещению из бюджета из-за отсутствия счета-фактуры).

Более подробно о правилах отражения НДС по авансовым отчетам читайте в статье «Порядок отражения НДС по авансовым отчетам в бухгалтерском учете» .

Итоги

Авансовый отчет представляет собой свод информации о полученных сотрудником денежных средствах, израсходованных из этих средств суммах и оставшемся неиспользованным остатке денег (или их перерасходе). Каждая из израсходованных сумм подтверждается своим оправдательным документом, на основании которого бухгалтер делает соответствующую бухгалтерскую проводку или проводки, если сумма требует разбивки (например, при выделении НДС или разделении суммы, оплаченной одновременно за материалы и за услуги).

Подотчетные денежные суммы, переводы или документы проводятся в бухгалтерском учете разными способами . Тип авансовой проводки может зависеть от того, на какие цели были выданы активы сотруднику, а также от разновидности деятельности самой компании.

Для решения задач, поставленных руководством предприятия, некоторым сотрудникам могут выдаваться подотчетные активы, к которым относят:

Для решения задач, поставленных руководством предприятия, некоторым сотрудникам могут выдаваться подотчетные активы, к которым относят:

- денежные суммы;

- безналичные средства, перечисляемые на банковский счет или карту;

- денежную документацию.

Работники, получившие активы, обязаны предоставить в бухгалтерию , в котором будет прописано, на какие цели и в каком размере ушли средства. Впоследствии документ проверяется бухгалтером и вносится в бухгалтерский учет предприятия по определенной схеме .

Согласно законодательству, получать подотчет могут штатные и внештатные сотрудники, а также сторонние лица, если это прописано в документах по учетной политике.

Как правильно вести

Учет по подотчетам ведется по счету 71 , согласно которому выдача средств записывается в дебет (Дт), а списание – в кредит (Кт).

Бухгалтерские проводки должны оформляться по каждой операции с активами . Например, компания выдала 10000 сотруднику на приобретение гладильного оборудования, вот как выглядела бы документация:

Существуют другие типы проводок – их выбор формируется исходя из вида операций с подотчетом и целями, на которые он направлен.

Получение сотрудником средств из кассы компании: Дт 71 Кт 50, основание – расходно-кассовый ордер.

Зачисление денег из кассы компании на банковский счет или карту сотрудника: Дт 71 Кт 51, 52 или 55, основание – .

Выдача проездной документации командированному работнику: Дт 71 Кт 50-3.

Возврат средств, не израсходованных работником: Дт 50, 51, 52 или 55, основание – АО сотрудника, приходно-кассовый ордер на оставшуюся сумму, банковская выписка.

Возмещение работнику личных средств, потраченных на покупку материальных объектов для компании: Дт 08, или 15, Кт 71, основание – авансовый отчет и акт приемки.

Расходы компании на командировку сотрудника: Дт 20, 23, 25, 26, 29 или 44 Кт 71, основание – АО, документы, подтверждающие расходы (чеки, квитанции и т.д.).

Начисление НДС (налога на добавленную стоимость) по АО: Дт 19 Кт 71, основание – АО и счёт.

Выдача перерасхода сотруднику: Дт 71 Кт 50 или 51, основание – расчетно-кассовый ордер (РКО) и платёжное поручение.

Отдельно должны учитываться суммы, которые не были вовремя возвращены сотрудником. Это делается проводкой по удержанию нужного объема денежной массы с зарплаты работника. Это фиксируется по дебету 70 и кредиту 73, а основанием является зарплатная ведомость.

Срок сдачи и предоставления

Все сроки по сдаче авансовых отчетов должны обговариваться с работодателем еще до выдачи средств из кассы компании. В заявлении на имя руководителя подотчетный сотрудник должен указать :

- цель, ради которой берутся активы;

- количество денег, оформляемых в подотчет;

- срок сдачи авансового отчета.

Благодаря этим важным моментам работодатель сможет быстро определить срок сдачи АО, а бухгалтер легко сделает нужную проводку.

Благодаря этим важным моментам работодатель сможет быстро определить срок сдачи АО, а бухгалтер легко сделает нужную проводку.

Сотрудники, получившие средства от компании, обязаны сдать авансовый отчет в течение 3 дней после завершения срока, указанного в документе о выдаче активов. Если же подотчет оформлялся на время длительного отсутствия человека на рабочем месте (из-за командировки, отпуска, больничного и т.д.), то авансовый отчет (АО) предоставляется не позднее чем через 3 дня после возвращения.

Утверждение

В момент подачи документов в бухгалтерию сотрудник, взявший активы под отчет, должен написать расписку . В ней указывается, что все необходимое он сдал и отчет был принят к проверке. В расписке должны поставить свою подпись:

- подотчетный сотрудник;

- руководитель компании;

- главный бухгалтер;

- ответственный сотрудник.

После проведенной работы по проверке бухгалтер утверждает пакет документов у руководителя, получает его подпись.

Хранение

После того как полученный отчет проверен бухгалтером компании и оформлен подходящими проводками, возвращены или удержаны суммы остатка, документ направляется в хранение .

Согласно статьям Налогового кодекса РФ, авансовые отчеты в коммерческих или негосударственных предприятиях хранятся разное время по типам бумаг:

- 4 года – срок хранения для бухгалтерских и налоговых отчетов, заявлений, авансовых отчетов, с которых начисляются налоги;

- 10 лет – срок для первичной документации, в которой расходы из-за полученных убытков переносятся на ближайшие периоды;

- 5 лет – для первичных авансовых отчетов.

В государственных организациях эти типы документов должны хранятся не менее 5-ти лет.

На этапе проверки поданного авансового отчета бухгалтер может выяснить, что сотрудник истратил большее количество средств, чем те, что были выданы компанией. В таком случае предприятие обязано вернуть разницу работнику.

Перерасходом можно назвать:

- ситуацию, когда сотрудник полностью выполнил задачи, поставленные руководством при выдаче подотчетных активов, а средств при этом было потрачено больше;

- ситуацию, когда работник предъявил доказательства личных трат – чеки, квитанции, оплаченные им гарантийные талоны и т.д.

Учет перерасхода ведется за счет оформления расходно-кассового ордера (по форме КО-2) на сумму, равную возмещению личных трат сотрудника. Средства выдаются из кассы компании и при этом не облагаются налогом, взносами на страхование и пенсионные цели.

Правила ведения АО

Алгоритм работы с АО условно делится на 12 простых шагов :

- Подача заявления сотрудника на получение подотчетных активов.

- Выдача средств из кассы компании.

- Направление полученных работником средств на цели, указанные в заявлении.

- Заполнение бланка авансового отчета по форме АО-1 (общий для всех категорий предприятий).

- Прикрепление к АО бумаг, подтверждающих перерасход сотрудника.

- Оформление расписки о подаче всех необходимых документов в бухгалтерию.

- Старт проверки АО в бухгалтерии.

- Выявление корректности заполнения бланка, отсутствия в нем помарок, исправлений, сторонних подписей.

- Оформление всех необходимых бухгалтерских проводок.

- Подтверждение законности предоставленных чеков или квитанций-доказательств перерасхода.

- Завершение проверки АО, подача документов на утверждение руководству.

- Отправка АО на хранение.

Наличие в документе каких-либо помарок и исправлений обязывает бухгалтера не принимать его к рассмотрению. Соответственно, сумма, отраженная в нем, автоматически считается неподтвержденной в расходе и удерживается из объема зарплаты подотчетного сотрудника. Именно поэтому внимательно следует относиться к заполнению бланка со стороны работника и к скрупулезной проверке со стороны бухгалтера.

Выводы

Авансовый отчет – один из немногих документов, который не меняет свое назначение и форму на протяжении многих лет. Поэтому практика государственных и негосударственных компаний доказывает его важность при работе с любыми денежными активами из кассы. Это единственный документ , подтверждающий целевое расходование средств сотрудником, а значит, и доказывающий его законное поведение.

При начале оформления подотчетных средств и при завершении бухгалтерской проверки, руководитель должен внимательно просматривать все документы, поскольку именно за ним остается право уменьшения или увеличения срока предоставления АО для конкретного работника. Также его подпись на пакете бумаг в момент утверждения автоматически доказывает, что все спорные и конфликтные ситуации с остатком активов решены и никаких претензий стороны друг к другу не имеют.

Все нюансы составления авансового отчета в программе 1С представлены ниже.

В тех случаях, когда денежные средства под отчет выдавались для их внесения в кассу поставщика товаров (работ, услуг) в счет погашения кредиторской задолженности, в авансовом отчете заполняется вкладка Оплата.

Заполнение документа при составлении отчета по оплате поставщику рассмотрим на следующем примере.

Пример 3-4

Работнице организации Романовой С.С. 19 мая 2008 г. выданы из кассы денежные средства в сумме 2360руб. под отчет для из внесения в кассу ООО «Вереск» в счет оплату акта № 1.

На следующий день в бухгалтерию представлен авансовый отчет, к которому приложена квитанция к ПКО №56 от 19.05.2008 о приеме денежных средств в кассу организации ООО «Вереск.

В списке Авансовые отчеты (меню Касса -> Авансовый отчет)

открываем форму нового документа, заполняем «шапку», «подвал» и вкладку Авансы (рис. 3-20).

Переходим на вкладку Оплата, добавляем в табличную часть новую строку, в которой указываем (рис. 3-21):

в колонке Контрагент - Вереск ООО (выбором из справочни-ка Контрагенты);

в колонке Договор контрагента - акт №1 от 16.05.2008 (выбором из справочника Договоры контрагента);

в колонке Сумма - 2360 руб. (сумма денежных средств, внесенная в кассу поставщика);

в колонках Вид вход, документа, Дата вход, документа и Номер документа сторонней организации - соответственно квитанция кПКО, 19.05.2008, 56.

в колонке Содержание - оплата акта №1 от 16.05.2008г.;

в колонке Счет расчетов - бухгалтерский счет, на котором учтена погашенная задолженность (по умолчанию подставляется счет 60.01 «Расчеты с поставщиками и подрядчиками»);

в колонке Счет авансов - бухгалтерский счет, на котором следует учесть оплаченную поставщику сумму, если она является авансом (по умолчанию подставляется счет 60.02 «Авансы выданные»).

В хозяйственной деятельности практически любой компании присутствуют операции выдачи денежных средств/ДС работнику из кассы предприятия, за которые потом сотрудник обязан либо отчитаться, либо вернуть полученные денежные средства в кассу.

В этой статье мы рассмотрим несколько примеров операций, связанных с учетом средств, выданных под отчет, выдачей кассой денег, а также с возвратом сотрудником ранее полученных и неиспользованных средств. Отдельно остановимся на особенностях учета таких операций и крайних ситуациях, встречающихся на практике.

В соответствии с действующим законом получателем выдаваемых под отчет ДС может быть либо работник предприятия, т.е. физическое лицо с которым заключен трудовой договор, либо человек, с которым заключен договор гражданско-правового характера, например, подрядчик, проводящий работы по такому договору.

В качестве системы для моделирования операции, позволившей сформировать отчет по авансам, мы будем использовать конфигурацию 1С:Бухгалтерия предприятия 3.0.

Выдача средств под отчет

Порядок выдачи ДС под отчет регулируется Положением о порядке ведения кассовых операций от 12.10.2011 № 373-П.

Основанием для выдачи является заявление подотчетного лица. На заявлении обязательно должна быть собственноручная подпись руководителя о сумме и сроке, на который выдаются наличные деньги, его подпись и дата.

В 1С 3.0 выдача ДС сотруднику/отчет осуществляется:

Во всех документах выдачи ДС под отчет с соответствующими видами операций присутствует обязательное для заполнения поле «Получатель», в котором необходимо из справочника «Физические лица» выбрать работника, которому выдаются (перечисляются) денежные средства.

Независимо от способа выдачи денежных средств под отчет – наличными из кассы или безналичным переводом на р/с сотрудника (на карту), суть хозяйственной операции не меняется. В 1С Бухгалтерия учет ДС, выданных под отчет, ведется на счете 71: ДС 71 счет (по дебиту) корреспондирует со счетом 50 или 51 (по кредиту) в зависимости от того, каким образом выдавались деньги.

Как оформить авансовый отчет

Поскольку ДС выдаются на основании заявления сотрудника, можно сделать вывод, что организация имеет право не принимать авансовый отчет от сотрудника, которому ранее не выдавались денежные средства под отчет (или выдавались, но с другими целями). В этом случае информация о понесенных сотрудником затратах в системе не отражается.

Создать новый документ «Авансовый отчет» можно из подсистемы «Банк и касса», далее команда «Авансовые отчеты».

В шапке документа обязательно указывается, кому и от какой фирмы были выданы денежные средства, по которым отчитывается сотрудник.

Рисунок 3. Оформление авансового отчета работника

Рисунок 3. Оформление авансового отчета работника

В документе также присутствует ряд необязательных для заполнения полей, используемых для печати авансовых отчетов сотрудником (печатная форма АО-1) или, если авансовый отчет содержит приобретенные сотрудником товары, для печати приходного ордера (печатная форма М-4).

С помощью авансового отчета можно отразить целый спектр расходов сотрудника:

- Приобретение товарно-материальных ценностей (закладка табличной части «Товары»). В этой части функционал Авансового отчета дублирует возможности документа «Поступление товаров и услуг»;

- Оформить поступление возвратной тары (закладка «Возвратная тара»);

- Отразить оплату ДС поставщику в счет будущих поступлений или за ранее поставленные товары/оказанные услуги (закладка «Оплата»). Ключевым отличием этой операции от операции отражения закупки ТМЦ, является то, что при отображении операции на закладке «Товары» бухгалтеру необходимо указать конкретные ценности купленные сотрудником, выбрав их из справочника «Номенклатура», тогда как при отражении расхода денежных средств на закладке «Оплата» достаточно указать сумму и получателя денежных средств. Еще можно указать в свободной форме реквизиты входящего документа и содержание операции. Эти данные будут использованы при заполнении печатной формы Авансового отчета (АО-1).

- Отразить прочие расходы (закладка «Прочее»). На закладке можно отразить прочие расходы, уточнив счета учета расходов вручную.

Особняком стоит закладка «Авансы», где необходимо перечислить документы, которыми выдавались денежные средства сотруднику под отчет.

Согласно текущему законодательству, работник, получивший денежные средство под отчет, обязан отчитаться в использовании этих средств не позднее 3-х рабочих дней с момента окончания срока выдачи этих средств. Если срок выдачи средств явно не определен (он может быть указан как в приказе по организации (общий для всех сотрудников), так и уточнен руководителем в заявлении на выдачу денежных средств), то три дня отчитываются с момента выдачи денежных средств.

Сумма выданных денег и сумма, потраченная подотчетным лицом, может не совпадать:

- В случае перерасхода (если перерасход отражен документом Авансовый отчет, значит компания признала факт перерасхода), формируется кредитовое сальдо на счете 71 на сумму перерасхода, которое можно закрыть выдачей денежных средств сотруднику.

- В случае наличия остатка денежных средств у сотрудника, он может оформить их использование новым авансовым отчетом или вернуть остаток неизрасходованных денежных средств.

Ниже рассмотрены примеры этих операций.

Выдача денег из кассы на сумму разницы между ранее выданными и потраченными суммами

Выдача денежных средств на сумму перерасхода ничем не отличается от рассмотренной выше операции первичной выдачи средств сотруднику. Единственное, на что нужно обратить внимание – чтобы денежные средства выдавались от имени той же организации и тому же сотруднику, по которым был оформлен авансовый отчет на сумму перерасхода.

Возврат неиспользованных средств в кассу предприятия

Возврат ДС осуществляется через «Приходный кассовый ордер/Возврат от подотчетного лица», либо перечислением на расчетный счет организации.

К особенностям операции возврата неизрасходованных ДС подотчетником на расчетный счет организации (по безналичному расчету) можно отнести то, что данная операция не регламентируется действующим законодательством, поэтому желательно исключить ее из факта хозяйственной деятельности. В крайнем случае можно попробовать определить порядок таких расчетов в локальных актах, например, выпустить приказ о порядке выдачи и возврата неизрасходованных средств подотчетными лицами по безналичному расчету.

Итоги

В системе 1С:Бухгалтерия предприятия 3.0 присутствует достаточный для регулярной хозяйственной деятельности функционал по выдаче и возврату ДС из кассы предприятия. Заполнить авансовый отчет в 1С несложно, но сам процесс потребует определенных методологических знаний.

Авансовые отчеты оформляются отдельным документом, которым можно оформить как поступление товаров или оплату поставщику за товары и услуги, так и специфические операции, например, оплату налогов или командировочные расходы.